A revisão do planejamento financeiro empresarial é sempre importante. Normalmente as empresas fazem essa construção para um período mais longo, como os 12 meses seguintes. Mas é comum, também, revisões em períodos menores, a cada 3 ou 6 meses, conhecida como forecast. Não há dúvida de que quanto maior for a clareza em relação aos objetivos a conquistar, mais fácil será atingi-los.

Porém, além de construí-lo, é preciso garantir a sua execução, porque de nada vale deixar apenas no papel.

Por isso, para auxiliar você na realização desta importante tarefa, preparamos este artigo completo onde abordamos diversas informações, incluindo um passo a passo a passo da construção de um planejamento, a sua importância e várias dicas.

Leia para conferir!

O que é planejamento financeiro empresarial?

Para que uma ideia de negócio se torne realidade, um dos primeiros passos a ser feito é o planejamento financeiro empresarial. Mas por que essa é uma das etapas iniciais? Talvez você esteja se perguntando. Simplesmente porque não é possível manter uma empresa sem dinheiro em caixa. Além disso, é preciso dinheiro para seguir crescendo.

Por isso, um planejamento financeiro é uma parte fundamental de todo plano de negócios. Ele é um documento que traz direcionamentos, uma vez que aponta as diretrizes para que a organização seja rentável, estipulando também as ferramentas de controle para garantir um fluxo de caixa saudável e o cumprimento das metas propostas.

É um instrumento que serve para atestar a viabilidade financeira de um modelo de negócio, porque, com ele, sabe-se quais são os custos da empresa, quanto dinheiro está disponível em caixa, quanto e no quê a empresa está disposta a investir, quais são as metas financeiras e quais ações devem ser feitas para o alcance de resultados.

Em resumo, o planejamento financeiro empresarial tem como objetivo organizar os recursos financeiros da empresa para que, dessa forma, eles sejam melhor aproveitados.

Qual a importância do planejamento financeiro para a empresa?

Um dos principais motivos do porquê um planejamento financeiro deve ser feito é que, com certeza, a gestão das finanças de uma empresa é um dos maiores desafios enfrentados por empresários e empreendedores. Não por acaso, a falta de um gerenciamento financeiro adequado aparece em destaque nas causas de fechamento de empresas.

Apenas com um plano bem construído e definido é possível tomar decisões assertivas e bem fundamentadas. Isso porque a empresa saberá o que fazer e principalmente o que não fazer para conseguir alcançar as metas e objetivos de curto, médio e longo prazo.

Com um sólido planejamento financeiro empresarial, consegue-se alcançar um desenvolvimento econômico sustentável da organização, porque se faz um uso mais inteligente dos recursos. Além disso, a projeção de cenários prepara a empresa para situações que possam desestabilizar as finanças.

Logo, independentemente do porte da empresa, é imprescindível realizar um planejamento financeiro anual, bem como acompanhar de perto o cenário interno. Sem ele, o que se tem é uma organização que caminha no escuro, dependente da “sorte” e podendo fatalmente não resistir à primeira crise.

Como fazer o planejamento financeiro da sua empresa?

Existem várias formas e métodos para construir um planejamento estratégico financeiro eficaz. Algo a destacar é que pode ser interessante recorrer a uma ou outra técnica.

Porém, muito além disso, há algumas etapas fundamentais que toda empresa, independentemente do ramo onde atua, deve seguir quando a tarefa é planejar as finanças. A seguir, confira um passo a passo para montar um planejamento financeiro empresarial:

Etapa 1: Diagnóstico da saúde financeira da empresa

Antes de mais nada, o primeiro passo na elaboração de um planejamento financeiro empresarial é entender qual é o real cenário financeiro do negócio. A análise e a compreensão da situação atual e de como o dinheiro é gerido são a melhor maneira para definir quais serão as ações a serem feitas dali para frente.

Para isso, as informações básicas necessárias são o montante disponível em caixa, o valor das contas a pagar e a receber e os prazos a vencer. Com esse levantamento é possível identificar os gargalos que devem ser solucionados para que as finanças da empresa tornem-se mais saudáveis.

Além das informações básicas citadas, é importante avaliar também aspectos do perfil do negócio, como tempo de mercado, pontos positivos e negativos da empresa, os tipos de produtos ou serviços e seus preços, o público-alvo e a maneira como se comunica com os clientes. Quanto mais conhecimento, melhor, porque assim se tem uma visão mais ampla da organização.

Neste momento, pode ser importante utilizar uma planilha financeira, já que com ela a organização e o mapeamento dos ativos e passivos tornam-se mais simples de serem feitos. Com o diagnóstico, tem-se um ponto de partida para que melhores decisões possam ser tomadas.

Etapa 2: Mapeamento das despesas

O segundo passo para realizar um planejamento financeiro empresarial é o mapeamento de todas as despesas que recaem sobre o caixa da empresa. Aqui, devem ser elencados todos os custos, fixos e variáveis, necessários para que a empresa mantenha-se produzindo e funcionando.

Nesse momento, quanto mais detalhes sobre as despesas forem descritos, melhor. É imprescindível fazer esse levantamento para se ter uma compreensão mais clara, precisa e completa sobre toda a estrutura de gastos da organização. A partir dessas informações, pode-se perceber as situações onde pode haver cortes de gastos ou até oportunidades que estão sendo desperdiçadas.

Etapa 3: Análise do mercado de atuação

Estudar o mercado em que a empresa está inserida faz, sim, parte da construção de um plano financeiro empresarial. Mas como fazer isso? Deve-se buscar quem são os concorrentes, quais são as soluções que eles oferecem e os preços oferecidos ao público, qual é o comportamento e as características do público-alvo deles, além das ameaças e riscos que eles significam.

Vale destacar que o desempenho financeiro de uma empresa está diretamente relacionado à atual situação do mercado onde se encontra. Afinal, a organização não existe “separada” do mundo ao seu redor.

Etapa 4: Cálculo do capital de giro

Sem dúvida, um planejamento financeiro eficaz deve conter a informação sobre qual é o capital de giro necessário para manter as operações da empresa atuantes. Em poucas palavras, capital de giro é uma reserva que a empresa precisa ter no seu caixa para que ela siga operando enquanto os valores a receber não entram. É quase como uma “margem de segurança”.

Etapa 5: Metas e objetivos financeiros

Nesse momento, devem ser determinadas quais são as metas financeiras relevantes para o negócio. Quando se fala em metas, estamos falando de resultados financeiros a serem alcançados e em quanto tempo eles serão atingidos.

Metas devem ser ao mesmo tempo possíveis de serem alcançadas e também desafiadoras, para que os colaboradores permaneçam engajados e motivados a conquistá-las. Em um planejamento financeiro empresarial, podemos colocar como metas os seguintes exemplos:

- Aumentar o faturamento em 15% até o final do ano;

- Dobrar o total de clientes ativos até o fechamento do 1º semestre;

- Reduzir os custos fixos em 13% no próximo trimestre;

- Elevar a participação no mercado em 15%;

- Conseguir pagar as contas em dia;

- Abrir uma filial em outra cidade;

- Lançar um novo produto no mercado;

- Quitar empréstimos e não contratar novos;

- Encerrar o ano no azul.

Uma vez estabelecidas as metas, é importante definir as ações a serem colocadas em prática para que elas sejam alcançadas. Nesta etapa, indicadores financeiros podem ser aliados. Falaremos mais deles ainda neste artigo.

Etapa 6: Revisão dos preços cobrados

Pode ser algo óbvio, mas o óbvio também deve sempre ser falado. Por isso, é importante lembrar que o desempenho econômico-financeiro de uma empresa está atrelado ao preço praticado na cobrança por produtos ou serviços.

Dessa forma, é recomendado fazer uma revisão da política de precificação da organização. Os preços praticados, em um cenário ideal, devem ser capazes de cobrir os custos envolvidos nas vendas e ainda gerar lucro.

Etapa 7: Projeção de gastos e recebimentos

Aqui, é realizada a previsão dos gastos e recebimentos em relação a curto, médio e longo prazos. Essa etapa é importante porque possibilita à empresa estar mais preparada para enfrentar e driblar possíveis adversidades que podem acontecer por diversos motivos.

Para chegar à estimativa, de forma que ela seja o mais próximo do real possível, deve-se considerar resultados já vividos na história da empresa, tendo como base registros anteriores, o que facilita a identificação de padrões e tendências na performance financeira da organização.

Etapa 8: Monitoramento da execução do planejamento

No último passo, é hora de falar sobre o monitoramento do planejamento financeiro empresarial. Afinal, um plano só é realmente eficaz quando colocado em prática. Para isso, é fundamental definir quais serão os mecanismos de monitoramento da execução. Ferramentas bastante utilizadas são os indicadores-chave de desempenho, uma vez que possuem o objetivo de acompanhar a evolução das ações previstas no planejamento, facilitar as alterações necessárias a serem feitas e medir o progresso em direção às metas estabelecidas.

Indicadores financeiros nada mais são do que métricas que medem o desempenho financeiro de uma empresa, a partir de dados que são capazes de mostrar o quão saudável e escalável pode ser um negócio. É fato que as organizações que conseguem adotar os principais indicadores financeiros possuem vantagem competitiva em relação às demais.

Seguem alguns exemplos de indicadores financeiros:

- Fluxo de caixa: ferramenta para auxiliar os resultados diários, além de projetar estimativas futuras;

- Resultado operacional de caixa: o quanto de caixa a operação da empresa gera desconsiderando itens como empréstimos ou retirada de sócios;

- Geração de caixa: o quanto sobrou ou faltou efetivamente (podendo ter resultado positivo ou negativo);

- Resultado operacional: avalia toda a operação da empresa;

- Resultado líquido: o lucro (que não significa necessariamente que há sobra de dinheiro na empresa);

- Ponto de equilíbrio: o equilíbrio entre o valor que a empresa deve faturar e o total de todos os gastos da empresa;

- Retorno sobre investimento (ROI): divisão do lucro líquido pelo total de ativos do balanço;

- Valor da empresa: soma de ativos, valor intangível da marca, etc;

- Controle orçamentário: permite a verificação do cumprimento das metas e utilização correta de recursos, além de facilitar a tomada de ações corretivas.

Como garantir a execução do planejamento financeiro?

Para que o planejamento financeiro seja executado, é preciso que o plano, de alguma forma, envolva a empresa como um todo. Assim, é possível gerar mais alinhamento e engajamento.

Os colaboradores que não fazem parte da área financeira, apesar de não precisarem conhecer a fundo o mundo das finanças, devem sim estar a par da situação da empresa. Para isso, é interessante que o financeiro comunique de forma clara quais são as principais metas da empresa, assim como realizar explanações do cenário atual em épocas de finais e inícios de ciclos, como o próprio final e começo de ano.

Muitas vezes, há o compartilhamento de uma grande planilha, com muitos dados. Porém, para funcionários que não são da área, a mostra de muitos dados poderá trazer mais confusão do que esclarecimento. Portanto, equipes de outros departamentos devem ser orientadas da maneira correta para que não apenas consigam enxergar de forma mais clara a situação, mas também contribuam da forma mais correta possível a partir da realidade financeira da sua área.

Sendo assim, o profissional de finanças deve sempre oferecer uma direção ao gestor de cada equipe para que atue da forma correta. Antes de tudo, é preciso alinhamento para que o planejamento flua. Assim, todos poderão se planejar a partir das estratégias que já estão efetivamente funcionando e eliminar aquelas que já mostraram que não estão.

Nesse sentido, pode-se utilizar a regra dos 3C’s:

Começar a fazer: o que é novo;

Continuar a fazer: porque gera resultado;

Cessar de fazer: o que não será mais feito.

Em posse das informações recolhidas, é importante que as equipes envolvidas no planejamento financeiro empresarial realizem com clareza os seguintes passos:

- Alinhamento dos objetivos do planejamento financeiro com a estratégia da empresa e os objetivos do planejamento estratégico;

- Mapeamento das ações necessárias para alcançar os objetivos, neste caso considerando o financeiro;

- Criação de um cronograma;

- Divisão das tarefas dentro da equipe;

- Mensuração de resultados;

- Documentação do que foi feito para futuras avaliações.

A importância da gestão

Se você chegou neste ponto, deve ter percebido que são vários os desafios existentes para a criação e execução de um planejamento orçamentário dentro de uma empresa. O primeiro deles é justamente a sensibilização para a importância da gestão financeira correta. Após, é a implementação de processos de gestão.

Em seguida, com a criação de uma cultura orçamentária, é possível descentralizar o orçamento. Com as engrenagens funcionando, chega o momento de prever cenários com agilidade para que a empresa consiga se reinventar com rapidez. Especialmente, em momentos de crise.

A dica de ouro é começar a análise assim que os primeiros resultados práticos do planejamento financeiro apareçam, com a comparação entre o que foi previsto e o que foi realizado. É necessário criar uma rotina de revisão, acompanhamento e avaliação das discrepâncias, de forma a redefinir estratégias o quanto antes.

Uma análise importante que pode ser feita é; se os resultados atingidos até o momento estão dentro do esperado, o que está levando mais tempo que o previsto, o que já se mostra totalmente equivocado, quais fornecedores estão em atraso, quantos são os juros acumulados de tal empréstimo, etc.

Por exemplo, pode-se perceber que a previsão de lucro em determinado projeto acabou se transformando em prejuízo. Nesse momento, é fundamental questionar onde pode estar o erro, porque perceber a falha é imprescindível para resolver o problema. Assim, tempo e dinheiro podem ser economizados.

Pode ser interessante olhar também para os prazos de recebimento dos seus clientes em relação à data de pagamento aos fornecedores. Se não forem feitas mudanças em pontos como esse, o cenário pode comprometer as suas metas de crescimento, tornando-as inviáveis.

Além disso, é indispensável registrar e controlar. Números precisam e devem sempre ser registrados. Em uma empresa que possui um controle rígido do setor financeiro, é possível medir, por exemplo, a qualquer momento, o ROI. Caso se mostre necessário, pode-se tomar decisões com muito mais segurança.

Quem faz o planejamento financeiro de uma empresa?

Muitas vezes, principalmente em empresas pequenas, quem conduz as etapas do planejamento financeiro empresarial costuma ser o próprio fundador (Diretor Executivo, CEO, Proprietário, etc). Porém, essa pode não ser a melhor estratégia, já que o mesmo pode não ter muita experiência no assunto. Por isso, o indicado é contar com o auxílio de um profissional especializado na área, que domine as técnicas de planejamento de finanças.

Também, porque o dia a dia de um empresário costuma ser atarefado, uma vez que ele precisa sempre pensar na empresa como um todo e não apenas levando em conta o aspecto financeiro. Sendo assim, não há porque refutar ajuda. É preciso pensar que um investimento nessa área pode significar dinheiro economizado em problemas e decisões ruins, que serão evitados.

Logo, no momento de iniciar o planejamento financeiro do seu negócio vale a pena avaliar a contratação de um consultor ou de uma consultoria. Mesmo que o empresário possua experiência, a construção do plano exige conhecimentos específicos, sobre temas como organização do fluxo de caixa, a necessidade de criar mais capital de giro, o processo de contas a pagar e a receber, entre outros.

É por isso que um olhar externo pode ser muito importante para apresentar novas possibilidades, evitar erros e ajudar a empresa a percorrer planos cada vez mais certeiros.

Quais são os erros mais cometidos

Após saber mais sobre as etapas fundamentais para elaboração do planejamento financeiro empresarial e a importância do monitoramento, deve-se atentar para os erros que devem ser evitados. Confira abaixo alguns deles:

- Não levar em conta o nível de endividamento da empresa;

- Deixar de manter um registro atual e organizado de todas as movimentações financeiras;

- Esquecer de fazer projeções de cenários e situações que possam vir a impactar as finanças do negócio;

- Abrir mão de revisar o planejamento financeiro de forma periódica e assim não realizar os ajustes necessários;

- Optar por não buscar auxílio de profissionais especializados;

- Não considerar o planejamento estratégico.

Dicas finais para a execução do Planejamento Financeiro Empresarial

Para finalizar o nosso material, separamos algumas dicas finais para garantir que o planejamento financeiro empresarial da sua empresa realmente saia do papel:

Visão financeira de longo prazo

Vale repetir que planejar de forma correta a área financeira de uma empresa pode representar a diferença entre o seu sucesso ou o seu fracasso. Para isso, é fundamental exercitar uma visão de longo prazo. Um planejamento que se limite a curto prazo, como algumas semanas ou meses, não é suficiente. Afinal, o desejo é justamente a busca de sustentabilidade financeira por bastante tempo.

Cenários diferentes

Mesmo que não se tenha controle sobre o futuro, com planejamento com certeza se está mais preparado para lidar com as surpresas. Sendo assim, é preciso realizar projeções para diferentes cenários. Após realizado o planejamento passo a passo como é mostrado neste artigo, vale projetar o ciclo operacional em ambientes como crise, aumento da demanda, etc.

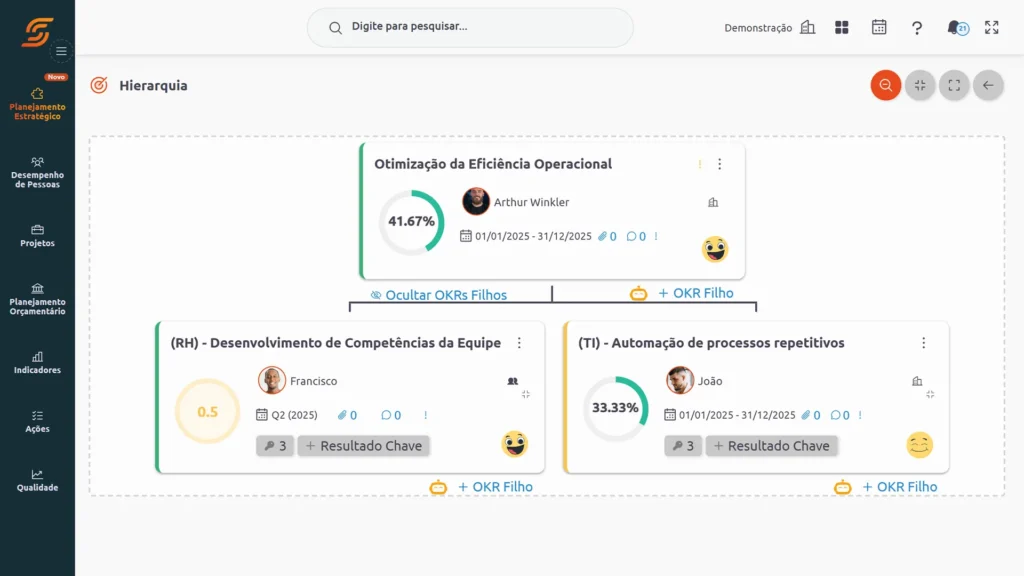

Utilização de software online especializado

Muitas empresas optam por utilizar planilhas de Excel para construir e gerir seu orçamento empresarial.

Uma ferramenta sem dúvida útil, porém, mesmo considerando suas vantagens – como o fato de ser gratuita, essa “plataforma” é obsoleta e pode comprometer os resultados do planejamento financeiro da sua empresa, principalmente no que tange a execução e o acompanhamento, etapas cruciais – como mostramos anteriormente.

Este é um problema ainda mais recorrente em empresas de médio e grande porte, justamente pelo volume de dados, informações e pessoas envolvidas no processo

Com o auxílio de um bom sistema de planejamento financeiro empresarial, os ganhos são inúmeros:

- Redução de erros;

- Agilidade na tomada de ação e melhoria da capacidade de adaptação;

- Segurança nos dados;

- Redução do tempo e aumento da produtividade e eficiência;

- Facilidade para simular cenários e acompanhar resultados;

- Maior engajamento dos gestores;

- Visão sistêmica e tomada de decisão embasada e certeira.

Quer entender melhor? Leia este artigo: 7 motivos para usar um software de orçamento empresarial

Bom, agora que você já sabe como realizar o planejamento financeiro da sua empresa e como garantir a sua execução. É hora de colocar a mão na massa! Compartilhe este conteúdo em suas redes sociais e ajude outros gestores.