O que é balanço patrimonial e como impacta na estratégia?

O balanço patrimonial (BP) pode ser traduzido como uma fotografia financeira da empresa, capturada em um momento específico.

Além de ser um instrumento de controle contábil fundamental, ele é obrigatório por lei.

A verdade é que, sem um BP, toda empresa estaria fadada ao descontrole e, assim, os resultados jamais seriam positivos, até porque não haveria nem como tomar ciência deles.

Entenda neste artigo o que é balanço patrimonial e sua importância, como é a sua estrutura, como fazer sua análise e como fazer um, mesmo que você não seja contador.

O que é Balanço Patrimonial?

O balanço patrimonial é um demonstrativo financeiro que apresenta a posição financeira de uma empresa em um determinado momento. Ele é dividido em três partes principais:

Entender o balanço patrimonial é essencial, não só para os contadores, mas também para os gestores. Ele não é apenas um relatório financeiro; é uma ferramenta estratégica que ajuda a guiar decisões importantes, oferecendo uma visão clara da saúde financeira da empresa.

Estrutura do Balanço Patrimonial

O balanço patrimonial é composto de 3 grandes grupos de informações:

Ativos

Na contabilidade, cada detalhe é essencial. Os ativos, por exemplo, incluem tudo o que a empresa possui com potencial de conversão em dinheiro, seja a curto ou longo prazo. Isso abrange desde imóveis e veículos até mobiliário, máquinas e equipamentos, contribuindo para o valor total do patrimônio da empresa. As contas a receber, independentemente de serem imediatas ou a prazo, também fazem parte dos ativos, refletindo recursos que a empresa tem direito a receber.

Passivos

Por outro lado, os passivos representam as obrigações financeiras da empresa, ou seja, tudo aquilo que ela precisa pagar. Isso inclui impostos, empréstimos, salários e pagamentos a fornecedores. Basicamente, qualquer coisa que implique a saída de dinheiro da empresa é considerada um passivo, impactando diretamente no balanço financeiro.

Patrimônio Líquido

A relação entre ativos e passivos revela o patrimônio líquido da empresa, que pode ser tanto positivo quanto negativo. Isso é determinado pelo método das partidas dobradas: se os ativos superam os passivos, o resultado é uma reserva financeira, indicando uma posição lucrativa. Contudo, se os passivos excedem os ativos, a empresa enfrenta uma falta de liquidez, indicando desafios em cumprir com seus compromissos financeiros.

Como interpretar um Balanço Patrimonial?

À primeira vista, interpretar um balanço patrimonial (BP) pode parecer um desafio. Mas, com algumas orientações, você pode compreender facilmente este documento essencial.

O BP é organizado pelo método de partidas dobradas, um princípio fundamental da contabilidade. Isso significa que os ativos da empresa, ou seja, tudo o que ela possui de bens e direitos, são listados no lado esquerdo do balanço. Isso inclui desde dinheiro em caixa até imóveis e equipamentos, abrangendo tanto recursos imediatamente disponíveis quanto aqueles que serão convertidos em dinheiro no futuro.

No lado direito, encontram-se os passivos, que representam todas as obrigações financeiras da empresa, como empréstimos, contas a pagar e outras dívidas que podem afetar o patrimônio da empresa negativamente.

6 dicas práticas para ler um Balanço Patrimonial:

1. Comece pelos Ativos: identifique os ativos correntes (disponíveis dentro de um ano) e não correntes (a longo prazo). Isso lhe dará uma ideia da liquidez e dos recursos de longo prazo da empresa.

2. Analise os Passivos: diferencie entre passivos correntes (devidos dentro de um ano) e não correntes (devidos a longo prazo). Isso ajuda a entender as obrigações imediatas e futuras da empresa.

3. Verifique o Patrimônio Líquido: avalie como o patrimônio líquido tem evoluído ao longo do tempo. Um aumento indica crescimento e saúde financeira, enquanto uma diminuição pode sinalizar problemas.

4. Calcule Índices Financeiros: use informações do BP para calcular índices como liquidez corrente, índice de endividamento e retorno sobre o patrimônio. Esses índices fornecem insights valiosos sobre a saúde financeira e a eficiência operacional da empresa.

5. Observe as Mudanças Ano a Ano: compare o BP atual com os de anos anteriores para identificar tendências, como crescimento de ativos, redução de dívidas ou alterações no patrimônio líquido.

6. Leia as Notas Explicativas: não ignore as notas explicativas que acompanham o BP. Elas podem fornecer contextos importantes sobre os números, como detalhes sobre dívidas de longo prazo, políticas contábeis e potenciais passivos contingentes.

Lembrando que a interpretação de um balanço patrimonial não se limita apenas a observar os números. É crucial entender o que esses números representam e como eles interagem para formar uma imagem completa da saúde financeira da empresa.

A função do Balanço Patrimonial na Gestão Empresarial

O balanço patrimonial desempenha um papel vital na gestão empresarial, servindo como uma ferramenta indispensável para a tomada de decisões estratégicas. Ao fornecer uma visão clara e precisa da posição financeira de uma empresa em um determinado momento, ele permite que gestores e decisores avaliem a saúde financeira da organização, identifiquem tendências e façam projeções futuras com maior segurança.

Primeiramente, o balanço patrimonial ajuda a determinar a liquidez da empresa, ou seja, sua capacidade de cumprir com as obrigações de curto prazo. Isso é crucial para garantir a sustentabilidade operacional e evitar problemas de fluxo de caixa. Além disso, ao analisar a composição dos ativos e passivos, os gestores podem identificar oportunidades para melhorar a eficiência do uso dos recursos, como a realocação de investimentos ou a renegociação de dívidas.

A estrutura do balanço patrimonial também oferece insights valiosos sobre a estratégia de financiamento da empresa. A proporção entre capital próprio e dívidas indica o nível de alavancagem financeira e pode influenciar decisões sobre novos investimentos, expansão ou distribuição de dividendos. Além disso, o entendimento do patrimônio líquido ajuda a avaliar o retorno sobre o investimento para os acionistas, um aspecto fundamental para atrair e manter investidores.

Em um nível mais estratégico, o balanço patrimonial é fundamental para o planejamento a longo prazo. Ele permite que os gestores estabeleçam metas financeiras realistas, planejem aquisições ou desinvestimentos e desenvolvam estratégias para o crescimento sustentável. Ao integrar os dados do balanço patrimonial com outras informações financeiras e operacionais, as empresas podem construir cenários futuros, preparar-se melhor para incertezas e maximizar o valor para os stakeholders.

Em resumo, o balanço patrimonial não é apenas um reflexo da situação financeira da empresa; é uma bússola que orienta a tomada de decisões estratégicas. Ele fornece a base para uma gestão financeira sólida, ajudando a empresa a navegar por desafios, aproveitar oportunidades e alcançar seus objetivos de longo prazo com sucesso.

Por que o Balanço Patrimonial é importante?

A sustentabilidade de um negócio tem relação direta com a sua capacidade de se manter lucrativo e em estado de solvência.

Não há outra forma para isso que não dependa de um rigoroso controle das contas e do status do patrimônio da empresa.

Por essa razão, o BP é o instrumento indispensável para conhecer a real situação econômico-financeira de uma organização.

Será por ele que os gestores saberão se o negócio gera mais ativos ou passivos, bem como o saldo resultante a partir das suas respectivas rubricas.

Quem faz o Balanço Patrimonial de uma empresa?

Via de regra, cabe à contabilidade cuidar das rotinas necessárias para a elaboração do BP.

Contudo, os gestores também podem (e devem) tomar conhecimento dessa importante peça, até porque suas decisões vão depender do que ela vier a demonstrar.

Aliás, não há colaborador que não seja impactado pelos resultados evidenciados em um balanço patrimonial.Quando ele fecha no “azul” significa que a empresa deu lucro e, assim, todos tendem a sair ganhando.

Quando o resultado apresenta contas no “vermelho”, a responsabilidade recai sobre todos, com ênfase nos gestores e líderes da empresa.

Qual a validade do Balanço Patrimonial?

Cabe frisar que o balanço patrimonial é uma obrigação, prevista pelo Código Civil (Lei nº 10.406), que diz em seu art. 1.179 de forma bastante simples e clara:

“O empresário e a sociedade empresária são obrigados a seguir um sistema de contabilidade, mecanizado ou não, com base na escrituração uniforme de seus livros, em correspondência com a documentação respectiva, e a levantar anualmente o Balanço Patrimonial e o de resultado econômico”.

Por sua vez, estão isentos dessa obrigatoriedade os Microempreendedores Individuais (MEI) que, em razão do regime super simplificado a que obedecem, só precisam fazer a Declaração Anual do IRPJ.

Já a validade é um assunto controverso. Afinal, o Código Civil não estipula uma data, apenas menciona em seu art. 1.078 a necessidade de reunir a assembleia dentro dos 4 primeiros meses do ano para discutir sobre o BP.

Por essa razão, há quem entenda que o documento é válido até o último dia de abril, quando teoricamente o exercício passado se encerra. Contudo, esse entendimento não é unânime.

Balanço Patrimonial e Gestão Orçamentária

A relação entre o balanço patrimonial e a gestão orçamentária é fundamental para uma administração financeira eficaz dentro de qualquer empresa. Isso porque:

- o balanço patrimonial oferece uma fotografia instantânea da saúde financeira da organização:

- a gestão orçamentária se concentra no planejamento e na análise das finanças ao longo do tempo.

Integrar essas duas dimensões permite aos gestores não apenas entender a posição atual da empresa, mas também planejar e executar estratégias financeiras com maior precisão e eficácia.

A gestão orçamentária, que envolve a elaboração de orçamentos detalhados que preveem receitas, despesas, fluxos de caixa e necessidades de financiamento, pode ser significativamente aprimorada com insights extraídos do balanço patrimonial. Por exemplo, a análise dos ativos correntes e não correntes ajuda a determinar a capacidade da empresa de financiar suas operações e investimentos futuros sem recorrer a dívidas excessivas.

Da mesma forma, a compreensão dos passivos de curto e longo prazo é crucial para o planejamento de pagamentos e para a manutenção de uma estrutura de capital saudável. Além disso, o patrimônio líquido revelado pelo balanço patrimonial fornece uma base sólida para decisões de investimento e distribuição de lucros.

Ao alinhar essas decisões com o orçamento, as empresas podem garantir que estão reinvestindo em suas operações de maneira sustentável, ao mesmo tempo em que recompensam os acionistas de forma adequada.

Para uma integração efetiva do balanço patrimonial com a gestão orçamentária, é essencial adotar uma abordagem proativa e estratégica. Isso inclui a revisão regular do balanço patrimonial para ajustar os orçamentos e planos financeiros conforme necessário, garantindo que a empresa permaneça no caminho certo para alcançar seus objetivos financeiros de longo prazo.

Descubra mais sobre como integrar efetivamente o balanço patrimonial com a gestão orçamentária em nosso guia de gestão orçamentária, onde exploramos estratégias práticas para alinhar esses aspectos cruciais da gestão financeira.

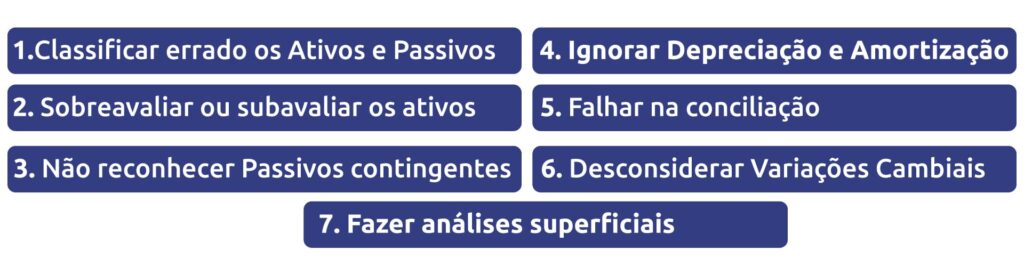

7 erros comuns ao elaborar e analisar o Balanço Patrimonial

A elaboração e análise do balanço patrimonial são etapas cruciais na gestão financeira de qualquer empresa, mas são processos suscetíveis a erros que podem distorcer a compreensão da saúde financeira da organização.

Conhecer e evitar esses erros comuns pode significativamente melhorar a precisão e a confiabilidade das informações financeiras. Aqui estão algumas orientações para evitar as armadilhas mais comuns:

1. Classificação Incorreta de Ativos e Passivos: Um erro frequente é a classificação inadequada de itens como ativos correntes ou não correntes e passivos de curto ou longo prazo. Isso pode afetar a análise de liquidez e solvência da empresa. Certifique-se de seguir as definições contábeis padrão para classificar corretamente cada item.

2. Sobreavaliação ou Subavaliação de Ativos: Avaliar incorretamente o valor de ativos, como estoque, imóveis ou equipamentos, pode levar a uma representação imprecisa do patrimônio da empresa. Utilize métodos de avaliação consistentes e baseados no mercado para garantir a precisão.

3. Não Reconhecer Passivos Contingentes: Alguns passivos podem não ser evidentes, como litígios pendentes ou garantias. Falhar em reconhecer esses passivos contingentes pode subestimar as obrigações da empresa, comprometendo a integridade do balanço patrimonial.

4. Ignorar Depreciação e Amortização: A depreciação de ativos fixos e a amortização de intangíveis são processos que reduzem o valor desses ativos ao longo do tempo. Não contabilizar adequadamente essas reduções pode resultar em uma superestimação do valor dos ativos.

5. Falhar na conciliação: Erros de digitação, omissões ou duplicações podem ocorrer durante a entrada de dados. Realizar conciliações regulares entre o balanço patrimonial e outras fontes de dados financeiros, como extratos bancários, pode ajudar a identificar e corrigir esses erros.

6. Desconsiderar Variações Cambiais: Para empresas que operam em múltiplas moedas, as variações cambiais podem afetar significativamente o valor dos ativos e passivos. É importante ajustar esses valores com base nas taxas de câmbio atuais para refletir a situação financeira real.

7. Análise Superficial: Além de elaborar corretamente o balanço patrimonial, é crucial analisá-lo profundamente. Uma análise superficial pode impedir a identificação de tendências, riscos e oportunidades. Dedique tempo para entender o que os números realmente significam para a saúde financeira e a estratégia da empresa.

Evitar esses erros comuns ao elaborar e analisar o balanço patrimonial não só melhora a precisão das informações financeiras, mas também fortalece a tomada de decisões estratégicas baseada em dados confiáveis. Uma abordagem meticulosa e atenção aos detalhes são essenciais para garantir que o balanço patrimonial seja um reflexo verdadeiro e útil da posição financeira da empresa.

Passo a Passo para Elaborar um Balanço Patrimonial

Ainda que seja tarefa do contador a montagem do BP, nada impede que você, enquanto gestor ou gestora, possa fazer o seu próprio balanço.

Claro que esse documento não terá validade para efeitos legais e tributários, mas pode ser perfeitamente usado como base para orientar decisões. Por que não?

Lembre-se que, mais que uma obrigação, o BP é um instrumento de controle fundamental, cuja função é mostrar a “verdade nua e crua” de uma empresa na parte patrimonial.

Dito isso, veja a seguir como fazer um BP útil nesse sentido.

Identifique todos os ativos e passivos

A maior parte do trabalho em elaborar um BP consiste em elencar as contas nas colunas relativas a ativos e passivos.

Para tornar mais fácil a leitura, você pode classificá-las em cada coluna por data, natureza e até pela liquidez, priorizando as contas que serão liquidadas antes.

Faça a conciliação bancária

Elencadas todas as contas, é hora de comparar os valores apurados com o saldo bancário, em um comparativo com os extratos e os livros contábeis da empresa.

Nessa etapa, o que se espera é que todas as contas correspondam exatamente umas às outras, portanto, o que você apurar nos ativos e passivos deve bater com o saldo no banco.

Reclassifique as contas

A conciliação pode revelar dados contábeis e financeiros novos, por isso, depois de fechar essa parte, não deixe de reclassificar as contas, atualizando os valores apurados.

Essa etapa é quase obrigatória porque, na prática, a conferência dos saldos bancários sempre leva a uma reclassificação das contas em razão de juros, empréstimos e amortizações.

Realize a Apuração do Resultado do Exercício

Aqui, entramos em uma etapa mais trabalhosa (e importante), embora ela seja um complemento do fechamento anterior.

Será pela Apuração do Resultado do Exercício (ARE), que você vai confirmar se, no exercício analisado, o negócio gerou lucro ou prejuízo.

Imagine um caso como descrito abaixo:

O ARE é um registro essencial, já que serve de base para um outro documento contábil obrigatório, o Demonstrativo do Resultado do Exercício (DRE).

Como se pode perceber, ele mostra um panorama detalhado da parte patrimonial da empresa, servindo como um importante instrumento para orientar gestores e investidores.

Revise e classifique as contas

A partir da leitura do ARE, você terá um quadro demonstrativo das contas da empresa conforme sua natureza.

Sendo assim, se o saldo resultante da soma de ativos e passivos for positivo, classifique as contas da empresa como lucros.

Mas, se a conta fechar no negativo, então você terá que classificá-las como prejuízo acumulado.

Seja qual for o resultado, o mais importante é que ele seja fiel à realidade, até para que as medidas de controle necessárias sejam tomadas em tempo hábil.

Tecnologia e Balanço Patrimonial: softwares de gestão

A tecnologia tem revolucionado a forma como as empresas gerenciam suas finanças, especialmente no que diz respeito à elaboração e análise do balanço patrimonial. Softwares de gestão financeira modernos oferecem ferramentas poderosas que simplificam esses processos, tornando-os mais eficientes, precisos e acessíveis. Vamos explorar como essas soluções tecnológicas estão transformando a gestão do balanço patrimonial:

1. Automatização da Entrada de Dados: um dos maiores benefícios dos softwares de gestão é a capacidade de automatizar a coleta e entrada de dados financeiros. Isso reduz o risco de erros humanos, economiza tempo e garante que as informações no balanço patrimonial estejam sempre atualizadas e precisas.

2. Integração de Sistemas: muitos softwares de gestão financeira podem se integrar a outros sistemas usados pela empresa, como sistemas de ponto de venda (PDV), gestão de estoque e folha de pagamento. Essa integração permite uma visão holística das finanças da empresa, facilitando a elaboração de um balanço patrimonial coeso.

3. Análise e Relatórios Avançados: com recursos de análise embutidos, esses softwares podem gerar relatórios detalhados sobre o balanço patrimonial, oferecendo insights valiosos sobre a saúde financeira da empresa. Isso inclui análises de tendências, comparações ano a ano e identificação de áreas que requerem atenção.

4. Acesso Remoto e Colaboração: a tecnologia em nuvem permite que gestores e contadores acessem o balanço patrimonial de qualquer lugar, a qualquer momento. Isso facilita a colaboração em tempo real, permitindo que equipes distribuídas trabalhem juntas na análise e na tomada de decisões financeiras.

5. Conformidade e Segurança: softwares de gestão atualizados garantem que a empresa esteja em conformidade com as normas contábeis e fiscais vigentes. Além disso, oferecem recursos de segurança robustos para proteger dados financeiros sensíveis.

6. Personalização e Escalabilidade: essas soluções são altamente personalizáveis, o que significa que podem ser adaptadas para atender às necessidades específicas de cada empresa, independentemente do seu tamanho ou setor. Além disso, são escaláveis, crescendo junto com a empresa.

A adoção de softwares de gestão para a elaboração e análise do balanço patrimonial não é mais uma opção, mas uma necessidade para empresas que buscam eficiência e precisão em sua gestão financeira. Ao aproveitar as capacidades dessas ferramentas tecnológicas, as empresas podem não apenas simplificar seus processos contábeis, mas também obter insights estratégicos que apoiam o crescimento sustentável e a competitividade no mercado.

Conclusão

O balanço patrimonial precisa ser baseado em dados fidedignos. Qualquer discrepância, omissão ou inconsistência nesse documento pode custar muito caro, impedindo a gestão orçamentária de funcionar como deveria.

Por essa razão, o BP é um elemento central para uma empresa, pautando toda a sua estratégia e orientando quanto às decisões a serem tomadas. Afinal, ele traduz a realidade em números que, como tais, nunca mentem, a não ser que sejam manipulados.

Avance ainda mais, aprendendo neste conteúdo a fazer um planejamento estratégico organizacional infalível!